Bài viết gần đây

-

-

Áp Dụng BOT Vào Phân Tích Và Đầu Tư Chứng Khoán Hiệu Quả

Tháng 2 15, 2026

| NumPy Được Sử Dụng Trong Phân Tích Dữ Liệu Tài Chính

Được viết bởi thanhdt vào ngày 15/11/2025 lúc 20:00 | 90 lượt xem

Hướng dẫn chi tiết cách sử dụng NumPy trong phân tích dữ liệu tài chính với các ví dụ thực tế về tính toán giá, chỉ báo kỹ thuật và phân tích rủi ro.

NumPy Được Sử Dụng Trong Phân Tích Dữ Liệu Tài Chính

NumPy (Numerical Python) là thư viện cơ bản và quan trọng nhất trong phân tích dữ liệu tài chính với Python. Bài viết này sẽ hướng dẫn bạn cách sử dụng NumPy để phân tích dữ liệu tài chính một cách hiệu quả.

import numpy as npTại Sao Sử Dụng NumPy?

NumPy cung cấp:

- Hiệu suất cao: Tính toán nhanh hơn Python thuần 10-100 lần

- Mảng đa chiều: Xử lý dữ liệu tài chính dễ dàng

- Hàm toán học phong phú: Từ cơ bản đến nâng cao

- Tích hợp tốt: Làm nền tảng cho Pandas, SciPy, Matplotlib

- Tối ưu bộ nhớ: Xử lý dữ liệu lớn hiệu quả

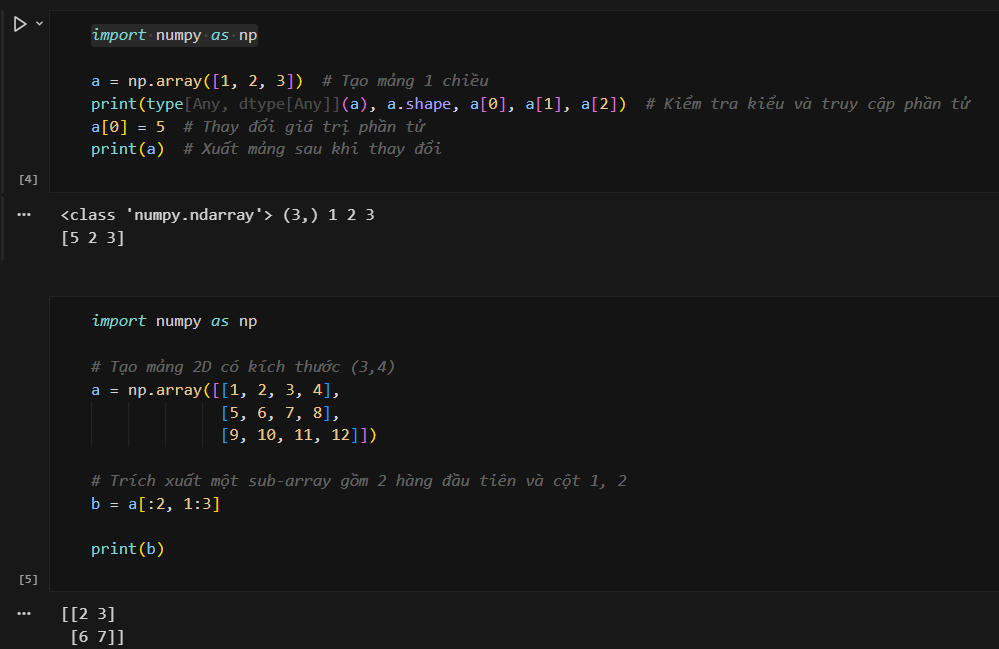

1. Tạo và Xử Lý Mảng Dữ Liệu Giá

Tạo Mảng Giá Từ Dữ Liệu

import numpy as np

# Dữ liệu giá đóng cửa (Close prices)

prices = np.array([100, 102, 101, 105, 103, 107, 106, 108, 110, 109])

print("Giá đóng cửa:", prices)

print("Kiểu dữ liệu:", prices.dtype)

print("Kích thước:", prices.shape)

# Tạo mảng 2D cho OHLC (Open, High, Low, Close)

ohlc_data = np.array([

[100, 103, 99, 102], # Ngày 1

[102, 104, 101, 101], # Ngày 2

[101, 105, 100, 105], # Ngày 3

[105, 107, 104, 103], # Ngày 4

[103, 108, 102, 107] # Ngày 5

])

print("\nDữ liệu OHLC:")

print(ohlc_data)

print("Kích thước:", ohlc_data.shape) # (5, 4) - 5 ngày, 4 giá trị mỗi ngàyTruy Cập Dữ Liệu

# Lấy cột giá đóng cửa (cột cuối cùng)

close_prices = ohlc_data[:, -1]

print("Giá đóng cửa:", close_prices)

# Lấy giá cao nhất

high_prices = ohlc_data[:, 1]

print("Giá cao nhất:", high_prices)

# Lấy giá thấp nhất

low_prices = ohlc_data[:, 2]

print("Giá thấp nhất:", low_prices)2. Tính Toán Thay Đổi Giá

Tính Phần Trăm Thay Đổi

# Tính phần trăm thay đổi giá

price_changes = np.diff(prices) / prices[:-1] * 100

print("Thay đổi giá (%):", price_changes)

# Tính log return (thường dùng trong tài chính)

log_returns = np.diff(np.log(prices)) * 100

print("Log returns (%):", log_returns)

# Tính tổng lợi nhuận tích lũy

cumulative_returns = np.cumsum(log_returns)

print("Lợi nhuận tích lũy (%):", cumulative_returns)Tính Giá Trung Bình và Độ Lệch

# Giá trung bình

mean_price = np.mean(prices)

print(f"Giá trung bình: ${mean_price:.2f}")

# Giá trung vị

median_price = np.median(prices)

print(f"Giá trung vị: ${median_price:.2f}")

# Độ lệch chuẩn

std_price = np.std(prices)

print(f"Độ lệch chuẩn: ${std_price:.2f}")

# Phương sai

variance = np.var(prices)

print(f"Phương sai: ${variance:.2f}")3. Tính Toán Chỉ Báo Kỹ Thuật

Moving Average (Trung Bình Động)

def moving_average(prices, window):

"""Tính trung bình động"""

return np.convolve(prices, np.ones(window)/window, mode='valid')

# Tính SMA 5 ngày

sma_5 = moving_average(prices, 5)

print("SMA 5 ngày:", sma_5)

# Tính SMA 10 ngày

sma_10 = moving_average(prices, 10)

print("SMA 10 ngày:", sma_10)

# Cách khác: Sử dụng cumsum

def moving_average_cumsum(prices, window):

"""Tính MA bằng cumsum (nhanh hơn)"""

cumsum = np.cumsum(prices)

cumsum[window:] = cumsum[window:] - cumsum[:-window]

return cumsum[window - 1:] / window

sma_fast = moving_average_cumsum(prices, 5)

print("SMA 5 (cách nhanh):", sma_fast)Exponential Moving Average (EMA)

def exponential_moving_average(prices, alpha):

"""

Tính Exponential Moving Average

Args:

prices: Mảng giá

alpha: Hệ số làm mịn (0 < alpha <= 1)

"""

ema = np.zeros_like(prices)

ema[0] = prices[0]

for i in range(1, len(prices)):

ema[i] = alpha * prices[i] + (1 - alpha) * ema[i-1]

return ema

# Tính EMA với alpha = 0.2 (tương đương 9 ngày)

ema_9 = exponential_moving_average(prices, 0.2)

print("EMA 9 ngày:", ema_9)RSI (Relative Strength Index)

def calculate_rsi(prices, period=14):

"""

Tính RSI (Relative Strength Index)

Args:

prices: Mảng giá

period: Chu kỳ (mặc định 14)

"""

# Tính thay đổi giá

deltas = np.diff(prices)

# Tách lợi nhuận và thua lỗ

gains = np.where(deltas > 0, deltas, 0)

losses = np.where(deltas < 0, -deltas, 0)

# Tính trung bình lợi nhuận và thua lỗ

avg_gains = moving_average_cumsum(gains, period)

avg_losses = moving_average_cumsum(losses, period)

# Tránh chia cho 0

rs = np.where(avg_losses != 0, avg_gains / avg_losses, 0)

rsi = 100 - (100 / (1 + rs))

return rsi

# Tính RSI 14 ngày

rsi = calculate_rsi(prices, period=14)

print("RSI:", rsi)MACD (Moving Average Convergence Divergence)

def calculate_macd(prices, fast_period=12, slow_period=26, signal_period=9):

"""

Tính MACD

Args:

prices: Mảng giá

fast_period: Chu kỳ EMA nhanh (mặc định 12)

slow_period: Chu kỳ EMA chậm (mặc định 26)

signal_period: Chu kỳ signal line (mặc định 9)

"""

# Tính alpha cho EMA

fast_alpha = 2 / (fast_period + 1)

slow_alpha = 2 / (slow_period + 1)

signal_alpha = 2 / (signal_period + 1)

# Tính EMA nhanh và chậm

ema_fast = exponential_moving_average(prices, fast_alpha)

ema_slow = exponential_moving_average(prices, slow_alpha)

# MACD line

macd_line = ema_fast - ema_slow

# Signal line (EMA của MACD line)

signal_line = exponential_moving_average(macd_line, signal_alpha)

# Histogram

histogram = macd_line - signal_line

return macd_line, signal_line, histogram

# Tính MACD

macd, signal, hist = calculate_macd(prices)

print("MACD line:", macd[-5:])

print("Signal line:", signal[-5:])

print("Histogram:", hist[-5:])Bollinger Bands

def bollinger_bands(prices, window=20, num_std=2):

"""

Tính Bollinger Bands

Args:

prices: Mảng giá

window: Cửa sổ (mặc định 20)

num_std: Số độ lệch chuẩn (mặc định 2)

"""

# Tính SMA

sma = moving_average_cumsum(prices, window)

# Tính độ lệch chuẩn

std = np.zeros(len(sma))

for i in range(len(sma)):

std[i] = np.std(prices[i:i+window])

# Upper và Lower bands

upper_band = sma + (num_std * std)

lower_band = sma - (num_std * std)

return sma, upper_band, lower_band

# Tính Bollinger Bands

middle, upper, lower = bollinger_bands(prices, window=5, num_std=2)

print("Middle band (SMA):", middle)

print("Upper band:", upper)

print("Lower band:", lower)4. Phân Tích Rủi Ro

Tính Toán Volatility (Độ Biến Động)

# Tính log returns

log_returns = np.diff(np.log(prices))

# Volatility (độ lệch chuẩn của log returns)

volatility = np.std(log_returns) * np.sqrt(252) # Annualized (252 ngày giao dịch)

print(f"Volatility hàng năm: {volatility * 100:.2f}%")

# Volatility theo ngày

daily_volatility = np.std(log_returns)

print(f"Volatility hàng ngày: {daily_volatility * 100:.2f}%")Value at Risk (VaR)

def calculate_var(returns, confidence_level=0.05):

"""

Tính Value at Risk (VaR)

Args:

returns: Mảng lợi nhuận

confidence_level: Mức tin cậy (mặc định 5%)

"""

# VaR = percentile của phân phối lợi nhuận

var = np.percentile(returns, confidence_level * 100)

return var

# Tính VaR 5%

returns = np.diff(prices) / prices[:-1]

var_5 = calculate_var(returns, 0.05)

print(f"VaR 5%: {var_5 * 100:.2f}%")Maximum Drawdown

def maximum_drawdown(prices):

"""

Tính Maximum Drawdown

Args:

prices: Mảng giá

"""

# Tính cumulative returns

cumulative = np.cumprod(1 + np.diff(prices) / prices[:-1])

# Tính running maximum

running_max = np.maximum.accumulate(cumulative)

# Tính drawdown

drawdown = (cumulative - running_max) / running_max

# Maximum drawdown

max_dd = np.min(drawdown)

return max_dd, drawdown

# Tính Maximum Drawdown

max_dd, dd = maximum_drawdown(prices)

print(f"Maximum Drawdown: {max_dd * 100:.2f}%")5. Phân Tích Tương Quan

Ma Trận Tương Quan

# Dữ liệu giá của nhiều cổ phiếu/coin

stock1_prices = np.array([100, 102, 101, 105, 103])

stock2_prices = np.array([50, 51, 50, 52, 51])

stock3_prices = np.array([200, 201, 200, 203, 202])

# Tính log returns

returns1 = np.diff(np.log(stock1_prices))

returns2 = np.diff(np.log(stock2_prices))

returns3 = np.diff(np.log(stock3_prices))

# Tạo ma trận returns

returns_matrix = np.column_stack([returns1, returns2, returns3])

# Tính ma trận tương quan

correlation_matrix = np.corrcoef(returns_matrix.T)

print("Ma trận tương quan:")

print(correlation_matrix)

# Tính ma trận hiệp phương sai

covariance_matrix = np.cov(returns_matrix.T)

print("\nMa trận hiệp phương sai:")

print(covariance_matrix)6. Tối Ưu Hóa Danh Mục Đầu Tư

Tính Lợi Nhuận Kỳ Vọng và Rủi Ro

# Lợi nhuận kỳ vọng (trung bình)

expected_returns = np.mean(returns_matrix, axis=0)

print("Lợi nhuận kỳ vọng:", expected_returns)

# Rủi ro (độ lệch chuẩn)

risks = np.std(returns_matrix, axis=0)

print("Rủi ro:", risks)

# Sharpe Ratio (giả sử risk-free rate = 0)

sharpe_ratios = expected_returns / risks

print("Sharpe Ratio:", sharpe_ratios)Tối Ưu Hóa Trọng Số Danh Mục

def portfolio_optimization(expected_returns, covariance_matrix, risk_aversion=1.0):

"""

Tối ưu hóa danh mục đầu tư (Markowitz)

Args:

expected_returns: Lợi nhuận kỳ vọng

covariance_matrix: Ma trận hiệp phương sai

risk_aversion: Hệ số ngại rủi ro

"""

# Số lượng tài sản

n = len(expected_returns)

# Ma trận nghịch đảo

inv_cov = np.linalg.inv(covariance_matrix)

# Vector ones

ones = np.ones(n)

# Tính trọng số tối ưu

# w = (1/λ) * inv(Σ) * μ

# Với λ là risk aversion

optimal_weights = (1 / risk_aversion) * inv_cov @ expected_returns

# Chuẩn hóa để tổng = 1

optimal_weights = optimal_weights / np.sum(optimal_weights)

return optimal_weights

# Tối ưu hóa danh mục

weights = portfolio_optimization(expected_returns, covariance_matrix, risk_aversion=1.0)

print("Trọng số tối ưu:", weights)

print("Tổng trọng số:", np.sum(weights))7. Xử Lý Dữ Liệu Thiếu và Ngoại Lai

Xử Lý Dữ Liệu Thiếu

# Dữ liệu có giá trị NaN

prices_with_nan = np.array([100, 102, np.nan, 105, 103, np.nan, 107])

# Kiểm tra NaN

has_nan = np.isnan(prices_with_nan)

print("Có NaN:", has_nan)

# Thay thế NaN bằng giá trị trung bình

mean_price = np.nanmean(prices_with_nan)

prices_filled = np.where(np.isnan(prices_with_nan), mean_price, prices_with_nan)

print("Sau khi điền:", prices_filled)

# Hoặc forward fill

prices_ffill = np.array(prices_with_nan)

for i in range(1, len(prices_ffill)):

if np.isnan(prices_ffill[i]):

prices_ffill[i] = prices_ffill[i-1]

print("Forward fill:", prices_ffill)Phát Hiện và Xử Lý Ngoại Lai

def detect_outliers(prices, threshold=3):

"""

Phát hiện ngoại lai sử dụng Z-score

Args:

prices: Mảng giá

threshold: Ngưỡng Z-score (mặc định 3)

"""

# Tính Z-score

mean = np.mean(prices)

std = np.std(prices)

z_scores = np.abs((prices - mean) / std)

# Xác định ngoại lai

outliers = z_scores > threshold

return outliers, z_scores

# Phát hiện ngoại lai

prices_test = np.array([100, 102, 101, 500, 103, 107, 106]) # 500 là ngoại lai

outliers, z_scores = detect_outliers(prices_test, threshold=2)

print("Ngoại lai:", outliers)

print("Z-scores:", z_scores)

# Loại bỏ ngoại lai

prices_clean = prices_test[~outliers]

print("Sau khi loại bỏ:", prices_clean)8. Tính Toán Hiệu Suất

Tính Các Chỉ Số Hiệu Suất

def calculate_performance_metrics(prices):

"""

Tính các chỉ số hiệu suất

Args:

prices: Mảng giá

"""

# Tính returns

returns = np.diff(prices) / prices[:-1]

# Tổng lợi nhuận

total_return = (prices[-1] - prices[0]) / prices[0]

# Lợi nhuận trung bình

mean_return = np.mean(returns)

# Volatility

volatility = np.std(returns)

# Sharpe Ratio (giả sử risk-free = 0)

sharpe = mean_return / volatility if volatility > 0 else 0

# Maximum Drawdown

max_dd, _ = maximum_drawdown(prices)

# Win rate

win_rate = np.sum(returns > 0) / len(returns)

return {

'total_return': total_return,

'mean_return': mean_return,

'volatility': volatility,

'sharpe_ratio': sharpe,

'max_drawdown': max_dd,

'win_rate': win_rate

}

# Tính hiệu suất

metrics = calculate_performance_metrics(prices)

print("Chỉ số hiệu suất:")

for key, value in metrics.items():

if isinstance(value, float):

print(f" {key}: {value * 100:.2f}%")

else:

print(f" {key}: {value:.4f}")9. Tối Ưu Hóa Hiệu Suất

Vectorization vs Loops

import time

# Dữ liệu lớn

large_prices = np.random.randn(100000) * 10 + 100

# Cách 1: Sử dụng loop (chậm)

start = time.time()

result_loop = []

for i in range(len(large_prices) - 1):

result_loop.append(large_prices[i+1] - large_prices[i])

time_loop = time.time() - start

# Cách 2: Sử dụng NumPy vectorization (nhanh)

start = time.time()

result_vectorized = np.diff(large_prices)

time_vectorized = time.time() - start

print(f"Loop: {time_loop:.4f} giây")

print(f"Vectorized: {time_vectorized:.4f} giây")

print(f"Tăng tốc: {time_loop / time_vectorized:.1f}x")10. Ví Dụ Thực Tế: Phân Tích Dữ Liệu Crypto

import numpy as np

# Giả sử dữ liệu giá BTC trong 30 ngày

btc_prices = np.array([

45000, 45200, 44800, 45500, 46000, 45800, 46200, 46500,

46300, 46800, 47000, 47200, 47500, 47300, 47800, 48000,

48200, 48500, 48800, 49000, 49200, 49500, 49800, 50000,

50200, 50500, 50800, 51000, 51200, 51500

])

# 1. Tính các chỉ báo

sma_10 = moving_average_cumsum(btc_prices, 10)

ema_12 = exponential_moving_average(btc_prices, 2/13)

rsi = calculate_rsi(btc_prices, 14)

# 2. Phân tích rủi ro

returns = np.diff(btc_prices) / btc_prices[:-1]

volatility = np.std(returns) * np.sqrt(252)

max_dd, _ = maximum_drawdown(btc_prices)

# 3. Tính hiệu suất

total_return = (btc_prices[-1] - btc_prices[0]) / btc_prices[0]

sharpe = np.mean(returns) / np.std(returns) * np.sqrt(252)

print("=== Phân Tích BTC ===")

print(f"Giá hiện tại: ${btc_prices[-1]:,.2f}")

print(f"Tổng lợi nhuận: {total_return * 100:.2f}%")

print(f"Volatility: {volatility * 100:.2f}%")

print(f"Sharpe Ratio: {sharpe:.2f}")

print(f"Max Drawdown: {max_dd * 100:.2f}%")

print(f"RSI: {rsi[-1]:.2f}")Kết Luận

NumPy là công cụ không thể thiếu trong phân tích dữ liệu tài chính với Python. Nó cung cấp:

- Tính toán nhanh: Vectorization thay vì loops

- Hàm toán học phong phú: Từ cơ bản đến nâng cao

- Xử lý mảng hiệu quả: OHLC, returns, indicators

- Phân tích rủi ro: VaR, drawdown, volatility

- Tối ưu hóa: Portfolio optimization, performance metrics

Best Practices:

- Luôn sử dụng vectorization thay vì loops

- Kiểm tra dữ liệu NaN và ngoại lai

- Sử dụng các hàm NumPy có sẵn thay vì tự viết

- Tối ưu hóa bộ nhớ với các kiểu dữ liệu phù hợp

Tài Liệu Tham Khảo

- NumPy Official Documentation

- NumPy User Guide

- Python Phân Tích Định Lượng SMA

- Làm Bot Giao Dịch Backtest Với Pandas

- Các Thu Viện Python Phổ Biến Trong Giao Dịch Định Lượng

Bài viết được biên soạn bởi CoinGetMarket – Nền tảng giáo dục về crypto và trading bot.